Viktiga taxeringsnyheter till 2019

De senaste åren har det inte varit särskilt stora ändringar, men till 2019 kommer en hel del intressanta nyheter. Utöver ändrade årtal och procentsatser kommer det till en helt ny blankett och en blankett delas upp på två blanketter. Två mycket intressanta nyheter gäller Inkomstdeklarationerna 2 och 4. Väsentliga förändringar görs också för blanketterna för försäljning av bostad. En tråkig nyhet är att Skatteverket inte har för avsikt att uppdatera sina broschyrer, då all information i stället ska presenteras i ett annat format på webben. Personligen tycker jag inte att det ena utesluter det andra. Vi har alla olika preferenser och desto fler medborgare som kan tillgodoses desto bättre. Kostnaderna för broschyrerna måste dessutom ställas mot risken för ett ökat felaktigt uppgiftslämnande och de kostnader det medför.

Nya blanketter

Vi kommer att få en helt ny blankett för tonnagebeskattad verksamhet, N11. Tonnagebeskattning innebär att inkomsten från kvalificerad rederiverksamhet beräknas schablonmässigt utifrån ett fartygs nettodräktighet. Det är ytterst få som kommer att omfattas av reglerna. Därmed är det också sannolikt att endast någon enstaka konsult kommer i kontakt med blanketten. Läs mer om reglerna i prop. 2015/16:127 Ett svenskt tonnagebeskattningssystem.

Mer intressant är den nya blanketten K9. Den är avsedd för den som har en andel i en så kallad oäkta bostadsrättsförening. Den som äger en sådan andel ska utdelningsbeskattas för den del av hyran som understiger marknadsvärdet. På den nya blanketten ska utöver sådan utdelning också försäljning av andelar i oäkta bostadsrättsföreningar redovisas.

De uppgifter som ska redovisas på den nya blanketten K9 redovisades tidigare i blankett K12. Blankett K12 kommer från 2019 att vara renodlad för utdelning och kapitalvinst på onoterade företag. Det är en positiv ändring som gör uppgiftslämnandet mer tydligt.

Inkomstdeklaration 4

Ett handelsbolag är inte skattskyldigt för inkomstskatt. Det är däremot skattskyldigt för bland annat särskild löneskatt och fastighetsskatt. Tidigare har det varit nödvändigt att lämna huvudblanketten Inkomstdeklaration 4 (INK 4) även om handelsbolaget inte har varit skattskyldigt. Av 30 kap. 4 § p. 4 SFL följer att ett handelsbolag bara ska lämna inkomstdeklaration om det ska betala fastighetsskatt, fastighetsavgift, avkastningsskatt på pensionsmedel eller särskild löneskatt på pensionskostnader. Från och med 2019 ändrar Skatteverket sina rutiner på så sätt att huvudblanketten INK4 bara ska lämnas om handelsbolaget ska betala någon av dessa skatter. Ett handelsbolag som inte är skattskyldigt ska alltså inte lämna huvudblanketten.

På bilagan INK4S (skattemässiga justeringar) ska den som inte lämnar huvudblanketten lämna uppgift om detta i en ny kryssruta under upplysningar. Lämnas denna kryssmarkering kommer Skatteverket inte att förelägga handelsbolaget att lämna inkomstdeklarationen. Därför är det viktigt att den aktuella uppgiften lämnas.

På samma sätt som tidigare ska ett handelsbolag lämna särskilda uppgifter i bilagorna INK4R, S och DU (33 kap. 6 § SFL). Det finns däremot inget krav att underteckna särskilda uppgifter för ett handelsbolag (38 kap. 2-3 §§ SFL). För de flesta handelsbolagen kommer det därför att räcka att filöverföra bilagorna. Det upplever jag som en stark förenkling.

Inkomstdeklaration 2 och koncernbidragsspärrat underskott

En under många år diskuterad fråga är vilka poster som fastställs vid inkomstbeskattningen. Det är en oerhört viktig fråga som det idag inte finns något klart svar på. Personligen har jag en bestämd uppfattning vad som gäller. Den har i vart fall tidigare inte delats av Skatteverket (Jag har framfört min syn på frågan i Skattenytt nr 2009 s. 487 i artikeln ”Vilka poster fastställs vid taxeringen och hur kan det påverka den skattskyldige?”).

I ett avseende har emellertid Skatteverket gjort en ny bedömning och gör därmed samma bedömning som jag har framfört. Det gäller frågan om så kallade koncernbidragsspärrade underskott vid ägarförändringar fastställs eller inte vid beskattningen. Skatteverkets nya bedömning grundar sig på en dom från Högsta förvaltningsdomstolen (HFD 2014 ref. 22). Se även RÅ 1999 ref. 59 och Skatteverkets ställningstagande 2014-06-05 Skattetillägg; koncernbidragsspärrat underskott.

Av aktuella domar framgår det att hela underskottet, det vill säga underskottet inklusive ett koncernbidragsspärrat underskott, fastställs det år det uppkommer. Om det koncernbidragsspärrade underskottet ska dras av prövas efterföljande år. Det innebär att det bara finns ett utrullat och fastställt underskott att redovisa i deklarationen, och inte som tidigare då det koncernbidragsspärrade underskottet särredovisades på sidan 1. Inkomstdeklaration 2 kommer därför från och med 2019 att endast innehålla en ruta på sidan 1 för överskott (ruta 1.1) och en för överskott (ruta 1.2).

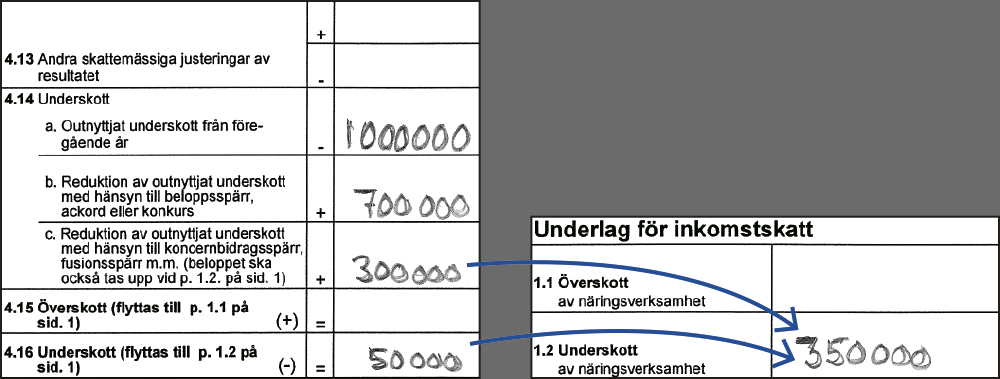

Som en följd av detta ändras även bilaga INK2 S. I ruta 4.14 kommer det att finnas tre justeringsposter i stället för två som tidigare. I ruta 4.14 b ska det underskott som helt faller bort vid en ägarförändring redovisas. Innebär en ägarförändring att det uppkommer ett koncernbidragsspärrat belopp som inte kan dras av detta år ska det läggas tillbaka som en pluspost i ruta 4.14 c. Vidare tillkommer ett nytt uppgiftslämnande under Övriga uppgifter där företaget ska redovisa det spärrade underskottet. Genom denna uppgift har företaget kontroll över underskottet för att kunna utnyttja det ett senare år.

Anta att ett underskottsföretag förvärvas under 2018. Köpeskillingen är 150 000 kr. För beskattningsåret 2018 har företaget ett inrullat underskott på 1 000 000 kr. Av detta får endast 300 000 kr (200% x köpeskillingen) utnyttjas. Resterande underskott 700 000 faller bort. För aktuellt år uppkommer ett underskott på 50 000 kr.

I den nya blanketten redovisas på samma sätt som tidigare underskott som helt faller bort 700 000 kr i ruta 4.14 b. I ruta 4.14 c redovisas det spärrade underskottet 300 000 kr. Detta belopp ska även redovisas som underskott i ruta 1.2 på sidan 1. I ruta 4.16 uppkommer ett underskott på 50 000 kr. I inkomstdeklarationen redovisas det fastställda underskottet 350 000 kr ruta 1.2, det vill säga både underskottet i ruta 4.16 och 4.14 c.

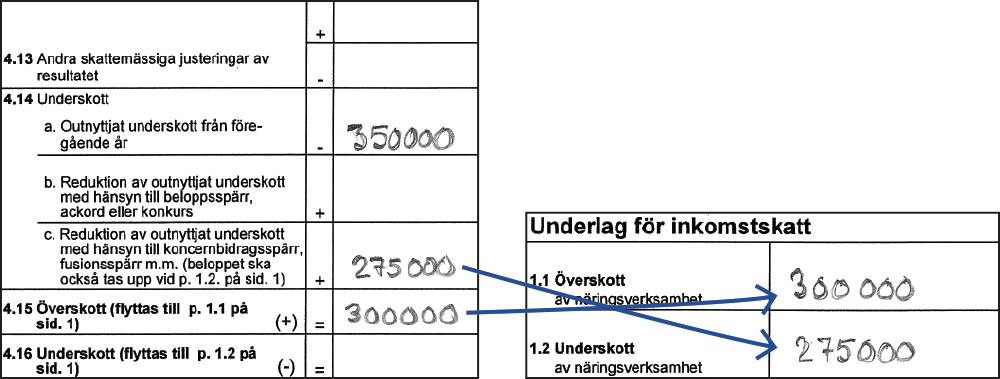

Genom den nya deklarationstekniken kan det inträffa att ett företag kommer att redovisa både överskott och underskott.

Anta att för beskattningsåret 2019 uppkommer, bortsett från inrullat underskott 350 000 kr, ett överskott på 375 000 kr. Av överskottet är 300 000 kr är hänförligt till ett mottaget koncernbidrag (resultatet bortsett från koncernbidraget är alltså 75 000 kr i överskott).

I ruta 4.14 a redovisas outnyttjat underskott från föregående år 350 000 kr. Det koncernbidragsspärrade underskottet från föregående år får inte dras av mot mottaget koncernbidrag, men däremot ska det dras av mot årets upparbetade överskott. Överskottet bortsett från koncernbidraget uppgår till 75 000 kr. Detta överskott ska inte beskattas eftersom det dels kan kvittas mot 50 000 kr i ”ospärrat” underskott, dels med 25 000 kr av koncernbidragsspärrat underskott. Av det koncernbidragsspärrade underskottet kvarstår efter denna kvittning 275 000 kr. Detta underskott rullas vidare till nästa år och redovisas därför i ruta 4.14 c. I ruta 4.15 uppkommer ett slutligt överskott på 300 000 kr.

På inkomstdeklarationen redovisas överskottet 300 000 kr i ruta 1.1 och det spärrade (och fastställda) underskottet 275 000 kr redovisas som underskott i ruta 1.2

För att det ska vara möjligt att ha kontroll på det spärrade underskottet redovisas det under Övriga uppgifter i en ny ruta 4.22.